Leestijd : 1 minuten

7 manieren om de klantervaring bij banken en kredietinstellingen te verbeteren

Een artikel over de betekenis van een goede bankervaring, de belangrijkste aandachtsgebieden voor klantervaring en onze top 3 voorbeelden van banken die een uitzonderlijke klantervaring.

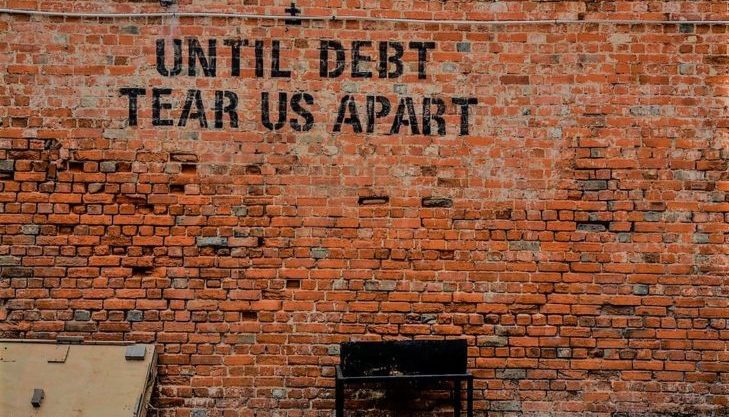

De tijd is voorbij dat mensen langer bij hun bank bleven dan bij hun levenspartner.

Tegenwoordig winkelen we waar we vertrouwen hebben en waar we ons gewaardeerd voelen. Wij, als klant, zijn bereid te betalen voor uitzonderlijke service en een goede ervaring. En hetzelfde geldt voor onze bankdienstverleners.

Maar wat is een goede bankervaring? Bestaat er zoiets? Wat is het verschil tussen een goede en een geweldige bankervaring? Eerlijk gezegd zullen banken veel verschillende redenen geven waarom ze beter zijn dan hun concurrenten, maar klanten stemmen met hun voeten.

Dat klopt – daden zeggen meer dan woorden! Heb je twijfels? Controleer de beoordelingen van de app van je bank of kredietvereniging in de Apple Store of Google Play Store. We zien dat de klantbeoordeling van de bankervaring gemiddeld lager is dan 2,5 (van 5).

Daarom hebben we geprobeerd de meest cruciale kwesties op het gebied van klantervaring aan te pakken en u te helpen begrijpen hoe belangrijk een goede bankervaring bij uw bank of kredietunie is.

Dus als je een overzicht wilt krijgen:

Dan is dit artikel voor jou. Laten we beginnen.

Wat is een goede bankervaring?

De vraag lijkt misschien gemakkelijk te beantwoorden, maar je zult je realiseren dat het antwoord niet zo duidelijk is als je er even bij stilstaat. Bankieren verschilt niet van andere dienstverlenende sectoren, omdat de perceptie van de klant van de kwaliteit van de ontvangen dienst afhangt van zijn verwachtingen. De ene klant kan tevreden zijn over een ontmoeting met een bankmedewerker, terwijl een andere klant het allesbehalve bevredigend vindt. Toch hebben we geprobeerd een goede bankervaring te definiëren.

Hier gaat het.

“Een goede klantervaring is een eenduidig beeld van je klanten over alle kanalen heen. Je biedt hetzelfde niveau van klantenservice, samen met dezelfde ervaring, of dat is in de vestiging, aan de telefoon, of online.”

Een goede bankervaring is misschien moeilijk te definiëren, maar wel gemakkelijk te herkennen. Als je een goede bank of kredietunie hebt die je het leven gemakkelijker maakt via digitale kanalen (bijv. mobiel bankieren), zul je dit herkennen als een goede bankervaring.

Neem een kijkje

op

10 van de beste bankwebsite-ontwerpen die je moeten inspireren voor 2021 & daarna

.

Waarom is een goede klantervaring cruciaal voor banken en kredietverenigingen?

Banken waren vroeger de meest vertrouwde instellingen en mensen vertrouwden hun geld en hun leven aan hen toe. Maar nu is er veel veranderd. De opkomst van technologie, online winkelen en mobiele apps heeft nieuwe concurrentie gecreëerd voor banken en financiële instellingen, met gevolgen voor hun publieke populariteit en winst.

Waarom?

Omdat klanten meer verbonden zijn dan ooit tevoren – ze zijn mondiger en er zijn meer opties waaruit ze kunnen kiezen.

Hier zijn 5 belangrijke redenen waarom je bank of kredietunie geen goede klantervaring heeft:

- Banken staan niet in contact met hun klanten. Ze praten zelden met hun klanten en missen

datagestuurd bankieren

inzichten in wat hen blij of ongelukkig maakt bij de bank. - Banken vertrouwen op een one-size-fits-all benadering. Door het gebrek aan persoonlijke benadering hebben banken de neiging om alle klanten op dezelfde manier te benaderen, ongeacht hun financiële situatie of persoonlijkheid.

- Banken geven niet op het juiste moment relevante informatie. Als je de behoeften van je klant niet kent, kun je hem ook geen relevante informatie bieden.

- Banken herkennen de voorkeuren van individuen niet. Sommige klanten willen naar een vestiging als ze een probleem hebben en anderen lossen het liever virtueel op.

- Banken willen alles zo snel mogelijk! Ze willen dat iets gisteren gedaan wordt, terwijl ze zich nog kunnen herinneren dat ze het gisteren wilden!

Vanuit een breder perspectief naar klantervaring kijken kan een beetje overweldigend zijn. Het is echter belangrijk om ergens te beginnen. Je kunt niet het hele probleem in één keer oplossen, maar je kunt wel één of twee kleine stukjes tegelijk aanpakken.

Bekijk deze video van onze Technical Solution Architect & Product Manager, Sridevi Ramasamy (Shri), waarin hij uitlegt waarom banken hun klantervaring moeten gebruiken als onderscheidende factor ten opzichte van de concurrentie en hoe banken dat kunnen bereiken.

5 manieren om de klantervaring bij banken en kredietverenigingen te verbeteren

Banken haasten zich nu meer dan ooit om hun klantervaring te transformeren.

hoe het bancaire klanttraject is veranderd na de pandemie

Het is gemakkelijk om een paar gebieden over het hoofd te zien. Daarnaast heeft het bankwezen als sector zijn eigen trends en uitdagingen op het gebied van klantervaring – van de regelgeving tot best practices op het gebied van beveiliging.

Hier zijn 5 manieren om de klantervaring bij banken en kredietverenigingen te verbeteren:

-

Vereenvoudig en versnel het proces voor het openen van een rekening

Een van de belangrijkste factoren bij het leveren van een betere klantervaring is het mogelijk maken van een snel en probleemloos

inwerkproces

.

In veel gevallen verhindert het onvermogen van banken om een volledig online rekeningopeningsproces aan te bieden, dat klanten een kantoor hoeven te bezoeken om een rekening te openen. Om dit te bereiken, moeten banken en kredietverenigingen de onderstaande stappen in overweging nemen.

- Creëer een gedenkwaardige ervaring bij het openen van een account

- Het openen van een rekening via de mobiele app mogelijk maken

- Verminder het aantal klikken om een account te openen

- Digitale KYC & verificatie

- Minimale gegevensverzameling

-

Zorg voor een snelle online betaalervaring

De laatste keer dat ik iemand contant betaalde was twee jaar geleden. Geld versturen via internetbankieren en mobiele apps is tegenwoordig de nieuwe norm.

Het is belangrijk om ervoor te zorgen dat je klaar bent om te concurreren met alleen mobiele bedrijven die deze praktijken volgen.

- Snellere en veilige verwerking van betalingen

- Consistente en goed ontworpen UI voor een betere UX

- Gamification van betalingsproces met aanbiedingen

- Directe meldingen voor elke transactie

- 24/7 ingebouwde chatondersteuning

- Goed omgaan met fouten

-

Maak het blokkeren van kaarten/accounts soepel en gemakkelijk

Nu iedereen digitaal gaat, neemt de dreiging van aanvallers en bankfraude toe. Het wordt belangrijker voor banken en kredietverenigingen om de klant proactief te helpen bij het blokkeren of bevriezen van de kaart/rekening voordat de dreiging zich voordoet.

Banken en kredietverenigingen moeten vertrouwen geven en hun klanten beschermen door

- Klanten leren wanneer ze hun kaart/account moeten blokkeren

- Eenvoudige toegankelijkheid van functies

- Dynamisch de volgende stappen voorstellen

- Meer proactieve fraudebestrijdingsmeldingen

-

Integreer live klantenondersteuning met feedback van medewerkers

Feedback van klanten is een van de beste middelen om bedrijven te helpen hun klantervaring te verbeteren. Door live chat te integreren met prestatiebeoordelingen van medewerkers, begrijpen organisaties hoe ze hun klanten beter kunnen ondersteunen.

Als een medewerker bijvoorbeeld een slechte beoordeling krijgt omdat hij een belangrijk verzoek van een klant om een productfunctie heeft gemist, dan kan het bedrijf die specifieke chattranscriptie ophalen en precies beoordelen waar de fout is opgetreden en wat er kan worden gedaan om dit te verbeteren. Hierdoor kunnen bedrijven de zorgen van hun klanten effectiever aanpakken. Hier zijn een paar dingen waaraan banken en kredietverenigingen zich kunnen aanpassen voor de toekomst.

- Stop met het gebruik van methoden uit het stenen tijdperk zoals IVR om klanten door het proces te leiden

- Directe opties in de app toestaan om verbinding te maken met ondersteunend personeel

- Ontdoe je van de wachtmuziek & personaliseer deze naar wens van de klant

- Klanten laten zien waar ze zich in de wachtrij bevinden

5. Een echte omnichannel klantervaring ontwikkelen

Het klanttraject is voor elke bank een andere ervaring, waarbij de klant een ander traject aflegt afhankelijk van waar hij zich bevindt en wat hij doet. Een vermogende klant kan bijvoorbeeld het filiaal bezoeken voor een afspraak met een financieel adviseur om een nieuwe beleggingsportefeuille te plannen, terwijl een gemiddeld verdienende consument misschien al zijn bankzaken online doet. Eén ding is vandaag de dag echter zeker: banken en kredietverenigingen hebben een echte omnichannel klantervaring nodig.

Voor banken vergt een omnichannel klantervaring aanzienlijke investeringen. Maar door intelligente technologie te gebruiken om interacties via alle kanalen te beheren, kunnen financiële instellingen een consistente ervaring bieden die vertrouwen en loyaliteit opbouwt.

Wilt u verder lezen waarom een omnichannel klantoplossing zinvol is voor banken? Wanneer moet je omnichannelbankieren voor jouw financiële instelling overwegen? Hoe selecteer en meet je een oplossing voor omnichannelbankieren? Lees onze blog hier op

omnichannel bankieren

.

Hoewel deze 5 manieren u kunnen helpen de weg te effenen voor een ongelooflijke ervaring voor uw bank- en credit union-klanten, vermelden we hieronder nog 2 manieren om hun verwachtingen te overtreffen.

-

Bewaken en bieden van gepersonaliseerde end-to-end customer journeys

Elke klant heeft een andere voorkeur en verwachting. Als bank moet je de beste strategieën voor het opbouwen van een gepersonaliseerde bankervaring. De enige manier om dit te doen is door de reis van je klanten te begrijpen.

Om dit effectief te doen, moet u touchpoints van klanten in uw filialen, callcenters, geldautomaten en online banksysteem monitoren en bij elke stap personalisatie bieden. Met dit in gedachten volgen hier enkele tips voor het monitoren van je end-to-end-trajecten:

- Evalueer regelmatig je digitale kanalen

- Verdiep je in feedback van klanten, zowel positief als negatief

- Richt u eerst op de behoeften van uw klanten

- Gebruik gegevens om uw klantervaringsprestaties te vergelijken met de benchmarks in de sector

- Gebruik gegevens om mogelijkheden te identificeren om uw klantervaring te verbeteren

- Samenwerken met interne belanghebbenden om de verbeteringen die je hebt geïdentificeerd door te voeren

- De impact van deze verbeteringen meten

2. Flexibel zijn om open banktechnologieën te veranderen, bij te werken en toe te voegen

Als klantgericht model,

open bankieren

katalyseert mensen om de controle over hun financiële leven terug te nemen en vragen te gaan stellen. De revolutie op het gebied van open bankieren is erop gericht klanten rechtstreeks toegang te geven tot hun gegevens, zodat ze een ongekende keuze en flexibiliteit hebben in de manier waarop ze met hun bank omgaan.

Het traditionele bankmodel zal snel verouderd zijn als banken er niet in slagen om in te spelen op de nieuwe eisen van klanten die volledige transparantie willen in hun financiën en verwachten dat hun bank naadloos aansluit op producten en diensten van derden. Hier zijn een paar belangrijke stappen die u zullen helpen om van uw bank of kredietunie een leider op het gebied van open bankieren te maken die zijn sector leidt op het gebied van klantervaring:

Stel klanten centraal in uw bedrijf:

Laat ze weten wat u met hun gegevens doet en hoe ze controle kunnen nemen over deze gegevens door een account aan te maken op uw open banking platform.

Houd het eenvoudig:

Communiceer met duidelijke informatie die klanten helpt te begrijpen wat ze met je product of dienst kunnen doen en hoe het werkt.

Verlies beveiliging niet uit het oog:

Houd rekening met beveiligingsrisico’s wanneer je verbinding maakt met externe providers, zoals fraudewaarschuwingen en zorgen over gegevensprivacy, en zorg ervoor dat je voorbereid bent op alle aspecten van beveiliging.

Begin vandaag nog en neem een toppositie in.

Download ons eBook over gepersonaliseerd bankieren

.

Klantervaringstrends voor banken en kredietverenigingen in 2024

Laten we eens kijken naar enkele recente trends in klantervaring voor banken van experts uit de sector.

Voorbeelden van uitzonderlijke bankervaring

Chime is een Amerikaans technologisch neobankbedrijf dat financiële diensten zonder kosten aanbiedt via een mobiele app.

In tegenstelling tot traditionele consumentenbedrijven heeft Chime geen fysieke filialen en rekent het geen maandelijkse kosten of debetkosten. Rekeninghouders krijgen Visa-debetkaarten en hebben toegang tot een online banksysteem dat toegankelijk is via chime.com of via de mobiele app voor Android of iOS.

Revolut Ltd is een Brits financieel technologiebedrijf met hoofdkantoor in Londen, Verenigd Koninkrijk, dat bankdiensten aanbiedt. Revolut biedt bankdiensten aan, waaronder bankrekeningen in GBP en EUR, debetkaarten, het kosteloos wisselen van valuta, het handelen in aandelen, het wisselen van cryptocurrency’s en peer-to-peer betalingen.

De mobiele app van Revolut ondersteunt uitgaven en geldautomaatopnames in 120 valuta’s en verstuurt 29 valuta’s rechtstreeks vanuit de app. Het biedt klanten ook toegang tot cryptocurrencies zoals Bitcoin, Ethereum, Litecoin, Bitcoin Cash en XRP door te wisselen met 25 fiatvaluta’s.

Monzo Bank Ltd is een online bank gevestigd in het Verenigd Koninkrijk. Monzo was een van de eerste van een paar nieuwe op apps gebaseerde challengerbanken in het Verenigd Koninkrijk.

Het bedrijf opereerde aanvankelijk via een mobiele app en een prepaid debetkaart, maar in april 2017 werden de beperkingen van de banklicentie in het Verenigd Koninkrijk opgeheven, waardoor het een depositorekening kon aanbieden. In maart 2020 had Monzo meer dan 4 miljoen klanten.

Conclusie

Klantgerichtheid moet meer zijn dan een lippendienst. Zo bouw je betere, langdurige relaties op met je klanten. Om een heerlijke klantervaring te leveren, is het belangrijk om aan de verwachtingen van een klant te voldoen door een

wrijvingsloze ervaring

in alle kanalen door

- Zeer contextueel en relevant voor de klant

- Realtime analyses om producten en diensten te leveren

- Gedistribueerde Omnichannel-aanwezigheid

- Zeer schaalbaar om bepalende momenten te creëren

- 24/7 open voor vragen van klanten

Of uw bank nu groot of klein is, investeer in een uitzonderlijke klantervaring om meer klanten aan te trekken en uw bestaande klanten langer aan u te binden.

Plan een gesprek van 30 minuten

met onze digitale ingenieurs om uw problemen met de klantervaring te identificeren en op te lossen

problemen

en

bij te blijven met de eisen van de klant.

Meld u aan en ontvang uw op maat gemaakte stappenplan voor

f

e

.

Veelgestelde vragen:

1. Wat is klantervaring in het bankwezen?

Klantervaring in bankieren verwijst naar de som van interacties en percepties die een klant heeft met een bank tijdens zijn hele traject, van het eerste contact tot de voortdurende betrokkenheid. Het omvat elk contactpunt, of het nu in de vestiging, online of mobiel is, en strekt zich uit tot de kwaliteit van de dienstverlening, gebruiksgemak, reactiesnelheid en personalisering van het aanbod. Een positieve klantervaring in bankieren wordt gekenmerkt door naadloze transacties, intuïtieve digitale interfaces, tijdige hulp, aanbevelingen op maat en een gevoel van vertrouwen en veiligheid. Het gaat om het begrijpen van en voldoen aan de uiteenlopende behoeften en voorkeuren van klanten om duurzame relaties te creëren en tevredenheid en loyaliteit te stimuleren.

2. Hoe kan de klantervaring in het bankwezen worden verbeterd?

- Bied naadloze omnichannel service.

- Personaliseer interacties op basis van klantgegevens.

- Stroomlijn processen voor meer gemak.

- Responsieve klantenondersteuning bieden.

- Geef prioriteit aan beveiligingsmaatregelen.

- Verzamel feedback voor voortdurende verbetering.

- Financiële kennis bevorderen.

- Ga de dialoog aan met de gemeenschap voor een positieve impact.

3. Zal digitale transformatie in het bankwezen de klantervaring verbeteren?

Klantervaring in het bankwezen verwijst naar de algehele indruk en tevredenheid die een klant krijgt van zijn interacties met een bank via verschillende contactpunten, waaronder persoonlijke bezoeken, digitale kanalen, interacties met de klantenservice en productgebruik. Het omvat elk aspect van het klanttraject, van het openen van een rekening tot het oplossen van problemen of het inwinnen van financieel advies. Een positieve klantervaring in bankieren omvat naadloze transacties, gepersonaliseerde diensten, efficiënte probleemoplossing en proactieve communicatie, wat uiteindelijk leidt tot vertrouwen, loyaliteit en langdurige relaties tussen de klant en de bank.

I write about fintech, data, and everything around it | Assistant Marketing Manager @ Zuci Systems.

Deel deze blog, kies uw platform!

gerelateerde berichten