Temps de lecture : 2 Minutes

Comment les Coopératives d’Epargne et de Crédit peuvent-elles utiliser les données transactionnelles pour leur croissance ?

I write about fintech, data, and everything around it

Alors que les coopératives de crédit du pays continuent d’évoluer vers des coopératives financières de nouvelle génération, elles se tournent de plus en plus vers des stratégies de données transactionnelles avancées pour se différencier de la concurrence. Vous trouverez ci-dessous des conseils d’experts qui vous aideront à déterminer comment exploiter vos données transactionnelles pour créer de la valeur pour les membres.

Dans le monde actuel des coopératives de crédit, les données transactionnelles sont considérées comme allant de soi. En tant que coopérative de crédit, vous ne considérez tout simplement pas les données qui circulent dans vos systèmes comme utiles pour autre chose que la conformité et le reporting. Mais cela est sur le point de changer. Pourquoi ?

En effet, les données transactionnelles – les informations relatives à chaque transaction financière – offrent d’innombrables possibilités inexploitées de croissance et de création de valeur.

Les données transactionnelles ne concernent pas seulement les transactions. Il s’agit de considérer chaque membre comme un individu ayant des interactions, des préoccupations et des intérêts uniques, qui sont tous enregistrés et analysés afin de résoudre au mieux leurs problèmes et de répondre à leurs besoins. Qu’il s’agisse de prêts, d’investissements, de paiements de factures, d’encaissement de chèques, etc., votre coopérative de crédit effectuera un grand nombre de transactions. Et ces données peuvent être utilisées de diverses manières puissantes que les membres commenceront à remarquer, même sans savoir ce qui se passe en coulisses, car les résultats parlent d’eux-mêmes.

Mais étonnamment, une enquête récente que nous avons menée auprès des professionnels des coopératives d’épargne et de crédit indique que Les données transactionnelles sont une ressource sous-utilisée dans les coopératives de crédit. La plupart des UC ignorent la quantité de données transactionnelles dont elles disposent et la manière dont elles peuvent les utiliser plus efficacement pour gagner davantage de membres, se développer plus rapidement et accroître leur efficacité.

Si vous êtes l’un d’entre eux et que vous voulez savoir “Comment pouvez-vous commencer à utiliser les données transactionnelles pour la croissance de votre UC ?” Voici quelques-uns des cas d’utilisation les plus courants où vous pouvez exploiter les données transactionnelles et améliorer les produits et les services, ainsi que les expériences des membres qui favorisent des relations plus fortes et plus fiables.

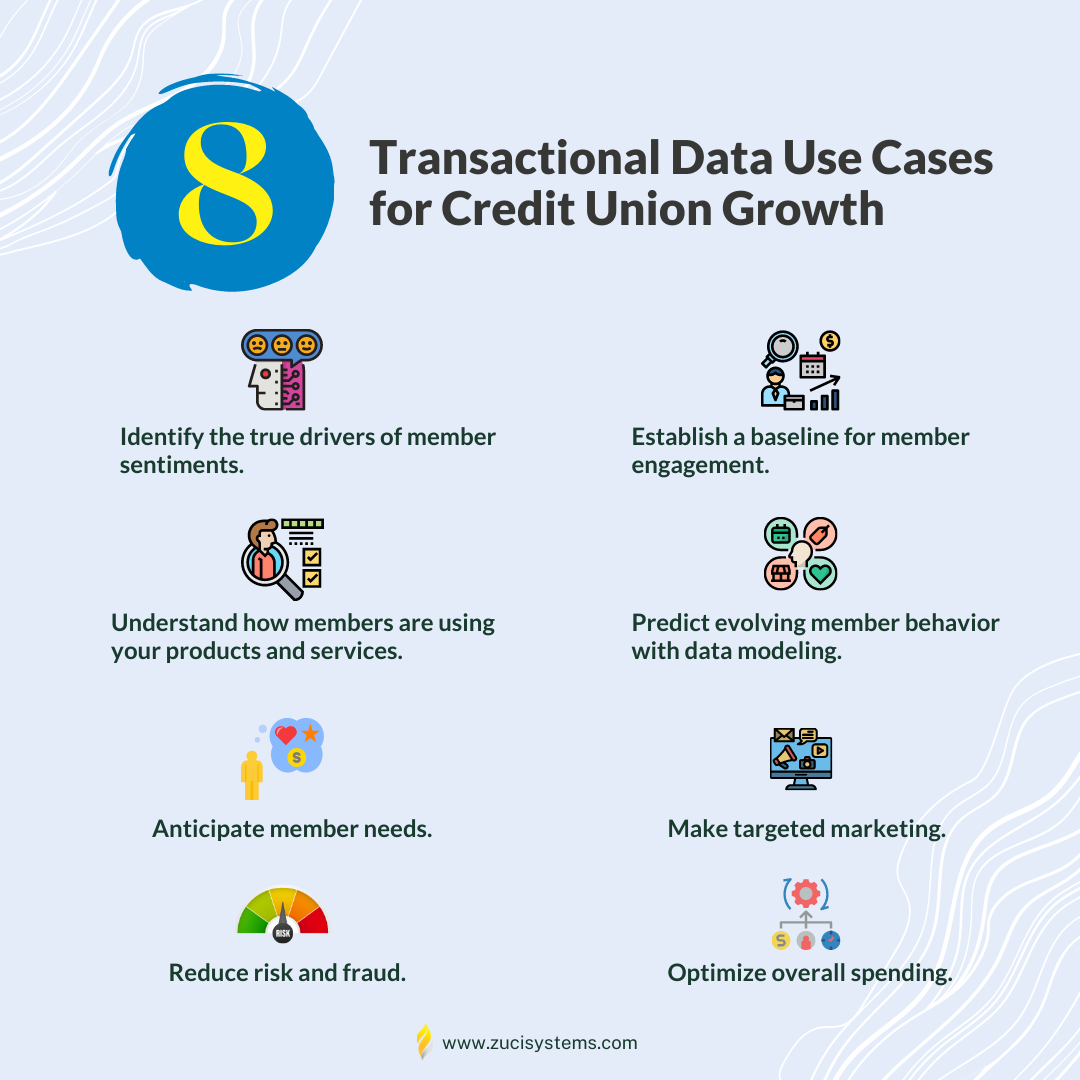

Cas d’utilisation des données transactionnelles pour la croissance des coopératives de crédit

Les coopératives de crédit sont depuis longtemps réputées pour leur capacité à nouer des relations avec leurs membres et à offrir une expérience client de qualité supérieure, ce qui a contribué à accroître leur part de marché ces dernières années. Dans le monde actuel du big data, cependant, cultiver ces relations devient plus difficile, car il y a souvent beaucoup de façons différentes d’interagir avec vos membres – en ligne ou hors ligne – et de nombreux outils et canaux à utiliser pour ce faire.

Il existe également de nombreux moyens d’analyser le comportement et les préférences de vos membres sur tous ces différents canaux et points de contact, mais comment vous assurer que vous en tirez le meilleur parti ? La réponse réside dans l’exploitation des données transactionnelles.

Mais qu’est-ce que les données transactionnelles ? Il s’agit simplement des détails d’un achat effectué par un consommateur – où il a fait ses courses, ce qu’il a acheté et combien il a dépensé. Par exemple, si j’utilise ma carte de crédit chez Starbucks, le flux de données indique que j’ai payé 5 $ chez Starbucks à Chicago le 14 février à 14 h 02.

La principale différence entre les données transactionnelles et les autres types de données sur les clients est leur actualité. Comme les consommateurs font des achats tous les jours, ces informations peuvent être utilisées pour créer des campagnes de marketing très opportunes qui seront perçues par vos membres comme pertinentes pour leur vie.

Voici quelques-unes des façons dont les coopératives de crédit peuvent utiliser les données transactionnelles pour stimuler la croissance :

1. Identifier les véritables moteurs des sentiments des membres

Les coopératives de crédit sont depuis longtemps à l’écoute de leurs membres, ce qui leur permet d’instaurer un climat de confiance et de loyauté. Mais lorsque tant de concurrents se disputent les affaires des membres, les coopératives de crédit doivent s’assurer qu’elles peuvent fournir les services que les membres veulent et apprécient.

L’un des principaux moyens d’y parvenir est l’analyse des sentiments dans les données transactionnelles, ce qui permet d’améliorer la qualité de l’information. permet aux coopératives de crédit d’identifier ce qui motive réellement les sentiments et les réactions de leurs membres. Cela permet de créer une interaction plus significative entre les membres et leur coopérative de crédit – et en retour, d’augmenter la satisfaction des membres, ce qui est un énorme moteur de croissance.

2. Comprendre comment les membres utilisent vos produits et services

Vos membres utilisent activement vos produits et services, ce qui signifie que vous disposez d’une mine de données transactionnelles. Vous pouvez utiliser ces données pour comprendre comment les membres utilisent vos produits et services et ce qu’ils attendent de leur caisse.

Par exemple, vous pouvez utiliser les données transactionnelles pour identifier les membres qui utilisent régulièrement les services bancaires mobiles et qui pourraient bénéficier d’une solution de paiement mobile. L’ajout de paiements mobiles à leur gamme de services existants les aiderait à mieux gérer leurs finances et à maintenir leur engagement envers votre coopérative d’épargne et de crédit.

Une fois que vous avez identifié ces types d’opportunités, vous pouvez contacter directement ces membres en leur proposant des offres personnalisées pour de nouveaux produits et services qui les aideront à atteindre leurs objectifs financiers.

3. Établir une base de référence pour l’engagement des membres

Les enjeux bancaires étant considérables, la mesure de l’engagement des membres est l’une des informations les plus importantes qu’une coopérative d’épargne et de crédit puisse recueillir. Le défi est de pouvoir mesurer où les membres s’engagent avec votre entreprise, où ils abandonnent et où ils partent complètement. En analysant les données transactionnelles provenant de canaux tels que les services bancaires en ligne, les guichets automatiques, les succursales et les applications mobiles, vous serez en mesure d’évaluer les performances de tous vos canaux et d’établir une base de référence pour les initiatives d’engagement à venir.

Lorsque les membres d’une coopérative de crédit atteignent ou dépassent ce niveau d’engagement de base, vous pouvez constater une croissance positive dans tous les domaines de l’engagement et de la fidélisation des membres. Il contribue également à l’augmentation du nombre de membres en favorisant l’ouverture de nouveaux comptes grâce à des recommandations.

4. Prévoir l’évolution du comportement des membres grâce à la modélisation des données

Avec l’avènement de l’analyse avancée des données et de la modélisation prédictive dans la finance et la banque, les coopératives de crédit ont accès à plus d’informations sur les membres que jamais auparavant. Cependant, comme dans la plupart des secteurs, l’important n’est pas tant d’avoir accès aux données que d’être capable de les exploiter. Avec toutes ces données disponibles, les coopératives de crédit peuvent utiliser la modélisation prédictive des données pour avoir une meilleure idée de la direction que les membres peuvent prendre et de ce qu’ils voudront ensuite – et comment ils peuvent s’adapter pour fournir ces services d’une manière qui, en fin de compte, augmente les revenus tout en offrant une expérience exceptionnelle.

L’utilisation de la modélisation prédictive permet aux coopératives de crédit de regarder au-delà de leur base de membres actuelle et de réfléchir à la manière dont ces membres ont évolué au fil du temps. Cela vous aide à dresser un portrait de vos membres actuels, de ce qu’ils ont fait dans le passé, de leur comportement et de la manière dont ce comportement pourrait évoluer à l’avenir.

5. Anticiper les besoins des membres

En elles-mêmes, les données transactionnelles peuvent être écrasantes et difficiles à utiliser. Cependant, lorsqu’elle est combinée à d’autres sources de données, elle peut fournir des informations précieuses aux coopératives de crédit.

Les données transactionnelles sont une source d’information puissante qui permet aux coopératives de crédit de mieux comprendre et d’anticiper les besoins des membres, ce qui conduit en fin de compte à un engagement plus efficace et à une plus grande fidélisation des membres.

En comprenant les données transactionnelles, les coopératives de crédit peuvent créer des campagnes ciblées qui encouragent les membres à.. :

- Utiliser plus souvent leur carte de débit

- Demande de prêt automobile (sur la base de l’activité du concessionnaire)

- Ouvrez un compte d’épargne-retraite (sur la base de vos achats de produits alimentaires).

- Ouvrez une ligne de crédit sur la valeur nette de votre logement (sur la base des achats de travaux d’amélioration du logement).

Pour créer tous ces cas d’utilisation, vous devez vous poser la question fondamentale de la création d’une banque de données et d’un département de données. Une fois cette étape franchie, un cadre solide de gouvernance des données permet de disposer d’une source unique de vérité.

6. Faire du marketing ciblé

Les coopératives de crédit ont toujours utilisé la segmentation pour gérer leurs efforts de marketing et de vente. Mais l’approche actuelle de la segmentation n’est pas satisfaisante.

La segmentation traditionnelle des coopératives de crédit est basée sur les données démographiques, l’utilisation des produits et la valeur à vie. Vous devez toujours utiliser des informations démographiques, mais si vous ne vous fiez qu’à ces données, vous risquez de laisser échapper un grand nombre d’avantages potentiels.

Afin de ne plus laisser de bénéfices potentiels sur la table, les coopératives de crédit doivent commencer à utiliser les données transactionnelles dans leurs stratégies de segmentation.

Les données transactionnelles peuvent vous aider à identifier les comportements spécifiques de chacun de vos membres. Plus les données sont granulaires, plus vous pouvez obtenir des informations sur le comportement de vos membres.

Voici quatre façons d’utiliser les données transactionnelles pour développer des campagnes de marketing ciblées qui atteignent des segments spécifiques :

- Utiliser l’historique des transactions d’un membre pour déterminer les produits ou services dont il a besoin

- Déterminer quand les membres doivent être contactés au sujet d’un produit ou d’un service

- Identifier de nouveaux déclencheurs d’offres (par exemple, lorsqu’un membre effectue un dépôt important).

- Informer les membres qu’ils ont des dettes à taux d’intérêt élevé

7. Réduire les risques et la fraude

Les coopératives de crédit sont toujours à la recherche de moyens plus efficaces pour réduire les risques et la fraude au sein de leur organisation. Dans le passé, de nombreuses institutions se sont appuyées sur les scores de crédit des consommateurs, ce qui peut sembler évident mais présente aussi des inconvénients.

Le problème de l’utilisation des scores de crédit comme mesure du risque est qu’elle prend en compte tous les types de dépenses des consommateurs, et pas seulement les catégories ou les types de dépenses pertinents. De nombreux consommateurs qui ont des habitudes financières saines peuvent néanmoins avoir un crédit médiocre en raison de facteurs indépendants de leur volonté, tels que des factures médicales ou même des prêts étudiants.

Les données transactionnelles, qui indiquent combien d’argent une personne dépense chaque mois (et pour quoi) et à quelle fréquence elle paie ses factures à temps, constituent le meilleur moyen de mesurer le risque. Plus important encore, les données transactionnelles permettent aux coopératives de crédit de réduire les risques et les fraudes.

La solution de souscription de crédit de Zuci – HALO aide les coopératives de crédit à réduire le risque de crédit et à minimiser le coût global du crédit en améliorant la qualité des déboursements de prêts. HALO peut également améliorer l’efficacité du processus de souscription en réduisant le temps perdu avec les mauvais clients, augmentant ainsi le nombre d’approbations correctes.

8. Optimiser les dépenses globales

L’une des utilisations les plus importantes des données transactionnelles est l’optimisation – ou la réduction – des coûts d’exploitation globaux. Les coopératives de crédit peuvent mieux comprendre où va leur argent durement gagné et comment elles peuvent créer plus d’économies en utilisant les données transactionnelles.

Par exemple, les analyses peuvent montrer que les membres utilisent plus que jamais des guichets automatiques ne faisant pas partie d’un réseau, ce qui constitue un signal d’alarme pour les dirigeants des coopératives de crédit. Cependant, l’analyse des données peut également révéler qu’il peut s’agir d’une erreur de l’utilisateur – les membres peuvent ne pas savoir qu’il y a un distributeur automatique de billets du réseau à proximité où ils pourraient économiser sur les frais. Dans ce cas, les coopératives de crédit peuvent utiliser les informations tirées des données transactionnelles pour mettre en place des localisateurs GPS ou mobiles afin d’aider les membres à trouver le distributeur de billets le plus proche dans le réseau.

Voici quelques exemples d’optimisation ou de réduction des coûts d’exploitation globaux à l’aide de données transactionnelles :

- Identifiez les membres qui sont inactifs depuis longtemps et offrez-leur des incitations pour qu’ils poursuivent leur relation bancaire avec votre coopérative de crédit.

- Identifiez les membres dont le solde moyen des prêts est faible et offrez-leur des incitations à contracter des prêts plus importants à l’avenir.

- Identifiez les membres dont le solde de leur compte courant est nul ou très faible et incitez-les à augmenter leur solde (vous améliorez ainsi votre marge d’intérêt nette).

Comment votre coopérative d’épargne et de crédit peut-elle mettre en place une stratégie de données ?

Les coopératives de crédit sont à la traîne par rapport aux autres institutions financières en ce qui concerne l’utilisation de l’analyse des données. Par exemple, un rapport récent de la Credit Union National Association indique que seul un faible pourcentage de coopératives de crédit utilise actuellement des outils d’analyse avancée, par rapport aux banques.

Les coopératives de crédit ont été plus lentes à adopter l’analyse avancée pour plusieurs raisons. Tout d’abord, les coopératives de crédit sont souvent confrontées à des problèmes d’intégration et de gestion des données. Deuxièmement, les dirigeants des coopératives de crédit ont tendance à être plus conservateurs que leurs homologues du secteur bancaire et sont moins enclins à adopter les grands changements technologiques au niveau de l’entreprise. Enfin, certaines coopératives de crédit ne disposent pas des talents nécessaires pour stimuler la croissance grâce à des initiatives d’analyse et de science des données.

Pour ces mêmes raisons (en particulier les deux premières), les coopératives de crédit sont également à la traîne dans l’adoption de techniques de marketing basées sur les données. C’est une perte, car c’est une occasion manquée de croissance qui peut être traitée relativement rapidement en exploitant les données existantes sur les clients.

En fait, plusieurs responsables marketing de coopératives de crédit ont déjà mis en œuvre avec succès des programmes de micro-segmentation et de messagerie déclenchée qui exploitent les données de transaction des membres pour renforcer l’engagement et la fidélité des membres ainsi que les efforts d’acquisition de nouveaux comptes.

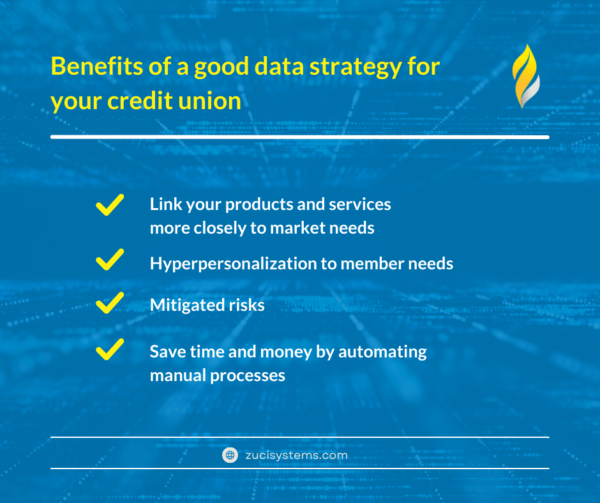

Avantages d’une bonne stratégie de données pour votre coopérative d’épargne et de crédit

Les coopératives de crédit sont confrontées à de nombreux défis. Ils doivent satisfaire les besoins des membres, fournir un service de qualité à la clientèle et maintenir leur rentabilité. Pour atteindre ces objectifs, les coopératives de crédit doivent adopter de nouvelles technologies et transformer leur mode de fonctionnement.

Avec une bonne stratégie de données en place, votre coopérative de crédit peut se concentrer sur ce qui est important : servir les membres.

Une bonne stratégie de données sur les coopératives d’épargne et de crédit vous permettra de.. :

- Lier plus étroitement vos produits et services aux tendances du marché et aux besoins des membres.

- Augmentez l’adoption de la solution et personnalisez l’engagement en adaptant les promotions à des profils de membres spécifiques.

- Atténuer les risques en découvrant des schémas susceptibles de conduire à des fraudes ou à des erreurs dans les projections de dépenses.

- Gagnez du temps et de l’argent en automatisant une grande partie des processus manuels de totalisation des données.

Réflexions finales

Un vieil adage dit que “vous ne savez pas ce que vous ne savez pas”. Cela vaut certainement pour les coopératives de crédit qui n’utilisent pas les données transactionnelles dans leur stratégie de croissance.

Il y a fort à parier que la majorité des coopératives de crédit n’utilisent pas les données transactionnelles parce qu’elles sont coûteuses et difficiles d’accès. Mais avec la bonne technologie et les bons partenaires, ces informations peuvent donner des résultats étonnants.

Les coopératives de crédit de tout le pays prospèrent et survivent face à la concurrence de plus en plus intense des banques. Il est donc clair que les stratégies de données transactionnelles sont essentielles à la croissance.

Si vous cherchez à tirer un avantage concurrentiel de vos données, planifiez un appel de 30 minutes avec nos ingénieurs en données pour identifier et résoudre vos problèmes de données et devenir une banque axée sur les données.

banque axée sur les données

bancaire axée sur les données.

Inscrivez-vous et obtenez gratuitement votre feuille de route personnalisée.

Articles connexes