Leestijd : 2 minuten

Hoe wordt data-analyse gebruikt in de financiële en banksector?

I write about fintech, data, and everything around it

Dit artikel bespreekt hoe banken en financiële instellingen data analytics gebruiken om problemen en uitdagingen waar ze vandaag de dag mee te maken hebben, zoals lage inkomsten, beveiligingsrisico’s en zware werkdruk op verschillende gebieden van vraag-, aanbod- en risicobeheer, te overwinnen.

Data analytics is het grote modewoord geworden in de afgelopen tien jaar, waarbij veel organisaties een vorm van data science in hun activiteiten hebben opgenomen. En banken zijn geen uitzondering.

De toenemende belangstelling voor het gebruik van data-analyse in de banksector is te wijten aan de toegenomen veranderingen die zich in deze sector hebben voltrokken. Veranderingen in technologie, veranderingen in de verwachtingen van mensen en veranderingen in marktstructuur en gedrag.

De komst en toepassing van data-analyse hebben de banksector geholpen om processen te optimaliseren en haar activiteiten te stroomlijnen, waardoor de efficiëntie en het concurrentievermogen zijn verbeterd. Veel banken werken aan het verbeteren van hun data-analyse, vooral om hen een voorsprong te geven op de concurrentie of om opkomende trends te voorspellen die van invloed kunnen zijn op hun bedrijf. Deze blogpost onderzoekt waarom banken data-analyse nodig hebben en hoe banken data-analyse gebruiken voor verschillende processen. Samen met een casestudy over hoe Zuci Systems een 100 jaar oude bank hielp met data-engineering en analyse.

Als je een besluitvormer bent in de financiële en bancaire sector en een voorsprong wilt krijgen met betere zakelijke beslissingen, dan is deze blog iets voor jou.

Waarom hebben banken data-analyse nodig?

De meesten van ons hebben een betrouwbare relatie met onze banken en financiële instellingen. Onze relaties met banken zijn gebaseerd op vertrouwen, loyaliteit en persoonlijke service. De toenemende verfijning van bankdiensten en -producten heeft echter de behoefte aan effectieve besluitvormingstools aangewakkerd om betere beslissingen op basis van gegevensinzichten mogelijk te maken.

Het bekijken van documenten en cijfers alleen is niet meer iets dat uw bedrijf kan beïnvloeden. De banksector moet zijn gegevens gebruiken voor analyse en betere besluitvorming.

Wanneer u gegevens analyseert, kunt u bepalen hoe u uw winst kunt maximaliseren en zakelijke relaties en klantenservice kunt verbeteren. Dat is waar je data-analyse nodig hebt. Door je documenten en transactiegegevens te evalueren, krijg je een beter beeld van je bedrijf en de activiteiten.

Hoe gebruiken banken data-analyse?

Data analytics in de financiële en bancaire sector wordt voornamelijk gebruikt voor vraag-, aanbod- en risicobeheer.

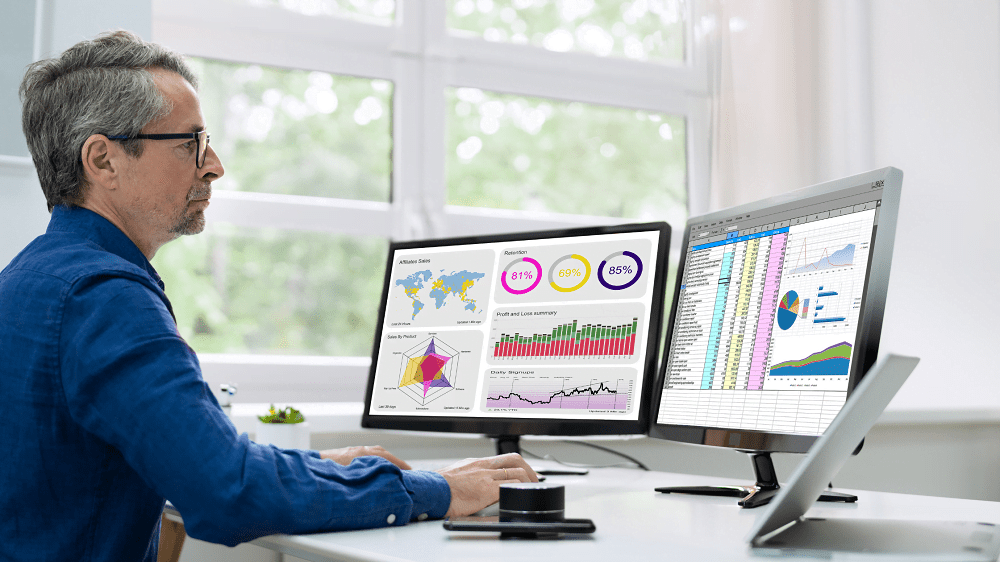

Terwijl de traditionele aanpak van analytics in de financiële en bancaire sector bestond uit het genereren van rapporten en dashboards, gebruiken banken en financiële instellingen data analytics tegenwoordig op een meer doelgerichte manier.

Banken willen weten of hun klanten op tijd betalen. Ze willen weten hoe hun klanten hun creditcard gebruiken. En ze willen weten of klanten bepaalde producten bij de bank gebruiken. Ook om beveiligingsaspecten bij te houden met een voorspellende aanpak dan een reactieve aanpak.

Hoewel data-analyse gebruikelijk wordt voor banken en financiële instellingen, is het nog vrij nieuw. Het is nog geen standaardpraktijk en wordt niet altijd door elke bank en financiële instelling op dezelfde manier gebruikt.

Veel mensen denken bijvoorbeeld dat kredietscores statische, onveranderlijke getallen zijn, maar ze zijn eigenlijk dynamisch en evolueren voortdurend als er nieuwe informatie binnenkomt of als oude informatie wordt bijgewerkt.

Laten we eens kijken naar enkele voorbeelden van data-analyse die in de banksector worden gebruikt bij vraag-, aanbod- en risicobeheer.

Voorbeelden van hoe banken en financiële instellingen data-analyse gebruiken om risico’s te beheren.

A. Fraude detectie

Hoewel het terugdringen van fraude een algemeen doel is voor banken en financiële instellingen, kan analytics worden gebruikt om risico’s te beheren in plaats van alleen fraude op te sporen.

Analytics kan worden gebruikt om individuele klanten te identificeren en te beoordelen die het risico lopen op fraude, en vervolgens verschillende niveaus van monitoring en verificatie op die accounts toe te passen. Door het risico van de rekeningen te analyseren, weten banken en financiële instellingen waar ze prioriteit aan moeten geven bij het opsporen van fraude.

B. Risicomodellering voor investeringsbanken

Risicomodellering is het proces van simuleren hoe een portefeuille van activa (aandelen, obligaties, futures, opties, enz.) of een enkel actief (zoals een rentevoet) beweegt als reactie op verschillende scenario’s. Wanneer risicomodellering correct en consistent wordt uitgevoerd voor alle activa, kunt u het algehele risico van uw portefeuille verminderen en de prestaties verbeteren.

Als een bank bijvoorbeeld een investeringsbanktransactie wil doen, moet ze rekening houden met het volgende:

- Wat zijn de verwachte opbrengsten?

- Wat zijn de risico’s?

- Wat is hun kans?

- Hoe belangrijk is deze transactie in vergelijking met andere alternatieven?

Risicomodellen worden op veel gebieden bij financiële instellingen gebruikt om te beschrijven hoe riskant dingen zijn, wat er waarschijnlijk zal gebeuren en hoeveel het zal kosten om risico’s te beperken. We zullen hieronder meer van dergelijke modellen bekijken.

c. Kredietrisicoanalyse

Banken en financiële instellingen gebruiken analyses om het risico te beheersen dat is verbonden aan de leningen die ze verstrekken. Dit gebeurt door het monitoren van gegevens die ze verzamelen over individuele klanten. Deze gegevens kunnen omvatten, maar zijn niet beperkt tot:

- Kredietscore van de klant

- Gebruik van creditcard (hoeveel u verschuldigd bent)

- Schulden op verschillende creditcards (totale schuld)

- Schulden op verschillende soorten kredieten (totale schuld/totaal krediet)

Kredietrisicoanalyse is de analyse van historische gegevens om inzicht te krijgen in de kredietwaardigheid van een kredietnemer of om het risico te beoordelen dat gepaard gaat met het verstrekken van een lening. De resultaten van de analyse helpen banken en financiële instellingen om hun risico’s en die van hun klanten te evalueren.

d. Operationeel & liquiditeitsrisico

De term “operationeel risico” wordt gebruikt om het potentieel voor verlies te beschrijven als gevolg van acties die door het bedrijf worden ondernomen. Operationeel risico omvat risico’s die specifiek zijn voor een individuele financiële instelling.

Het liquiditeitsrisico is daarentegen meer macrorisico en omvat zaken als renteschommelingen, veranderingen in wisselkoersen en veranderingen in de waarde van andere financiële instrumenten, zoals obligaties.

De operationele risico’s zijn mogelijke verliezen die rechtstreeks voortvloeien uit risico’s die verband houden met de dagelijkse bedrijfsvoering van de instelling, d.w.z. fraude, diefstal, inbreuken op de computerbeveiliging, beoordelingsfouten of incompetentie op directieniveau.

Een bank heeft bijvoorbeeld een beperkt aantal geldautomaten beschikbaar. Als de bank niet altijd genoeg kassiers in dienst heeft, kan het operationele risico toenemen doordat er te weinig personeel is om klanten goed te bedienen.

Terwijl liquiditeitsrisico de dreiging is dat de activa van een bank onder het bedrag zullen dalen dat nodig is om aan haar verplichtingen te voldoen.

Liquiditeitsrisico treedt op wanneer de beschikbaarheid van middelen onvoldoende is; het kan worden veroorzaakt door slechte leningen (die misschien nooit worden terugbetaald) of lager dan verwachte kasstromen (zoals lagere inkomsten/deposito’s). Dit laatste is bijzonder risicovol voor banken omdat hun financieringsbronnen voornamelijk deposito’s zijn, die worden uitbetaald als een nettorente.

Een liquiditeitsprobleem kan de bank al snel dwingen de overheid aan te spreken voor leninggaranties; dit is een bijzonder kostbare en risicovolle stap als de rendementen op staatsobligaties en andere effecten dalen.

Om deze risico’s te beheersen, gebruiken banken data-analysetools om situaties te detecteren waarin de kans op wanbetaling van leningen groter is, waardoor ze vroegtijdig actie kunnen ondernemen voordat het uit de hand loopt.

Voorbeelden van hoe banken en financiële instellingen analytics gebruiken om het aanbod te beheren (bijvoorbeeld: omgaan met cashflow).

A. Analyse van verkoopprestaties

Als een klant door de deur loopt, kan er van alles gebeuren. Iemand kan binnenlopen en je vertellen dat ze $ 20.000 in contanten heeft die ze wil storten om een betaalrekening te openen. Of misschien ontmoet u een bankier die op zoek is naar een bepaalde investering. Hoe het ook zij, als je iets verkoopt, is er één ding dat altijd zal gebeuren: je eindigt met een bepaald bedrag.

Zoveel is duidelijk, maar wat niet duidelijk is, is hoeveel geld – en hoeveel invloed uw prestatieanalyse heeft op de hoeveelheid geld die u krijgt en hoe dit uw bedrijf beïnvloedt, en of u kunt blijven groeien. Het antwoord op die vraag hangt af van verschillende factoren: Hoeveel klanten komen er binnen? Wat kopen ze? En welke doen genoeg zaken om het verschil te maken?

Prestatieanalyse is gewoon een andere manier om prestaties in de tijd te meten – of het nu gaat om verkoopprestaties of cashflowanalyse – en het stelt je in staat om resultaten over meerdere perioden te volgen en te meten, zodat je kunt bepalen wat er in elke fase van je bedrijf gebeurt.

B. Analyse van verkoop via filialen en online kanalen

In zekere zin behandelen banken en financiële instellingen hun filialen en online verkoopkanalen als een toeleveringsketen die ze moeten beheren. Banken moeten rekening houden met hoeveel geld ze hebben, wat er via het kanaal binnenkomt en wat er naar het kanaal gaat.

Wanneer u wat gegevensanalyse uitvoert en het verschil wilt weten tussen uw filiaal en online kanalen, zult u misschien verbaasd zijn hoeveel invloed dit op uw bedrijf heeft.

In een notendop, de verkoop van filialen is winstgevender per hoofd van de bevolking, maar ze vertegenwoordigen een kleiner percentage van de totale omzet. Online transacties vormen een groter percentage van de totale omzet per klant, maar genereren niet zoveel winst per verkoop. In de meeste gevallen is de sleutel om je te concentreren op het grotere geheel. Dat is waar data-analyse in beeld komt.

c. AI-gestuurde chatbots en virtuele assistenten

AI-gestuurde chatbots en virtuele assistenten kunnen u helpen de hoeveelheid tijd die u of uw medewerkers besteden aan uw dagelijkse taken te verminderen.

Deze chatbots en virtuele assistenten kunnen in veel situaties worden gebruikt:

- Om te helpen bij klantenservice en kennisbeheer.

- Ter vervanging van handmatige processen zoals e-mailen of kamers bellen.

- Om de klantbetrokkenheid te vergroten door gepersonaliseerde interacties.

Dit zijn slechts enkele voorbeelden van hoe banken en financiële instellingen AI gebruiken om hun klanten beter van dienst te zijn. Er zijn nog vele andere manieren waarop AI wordt gebruikt door financiële instellingen, waaronder: het verkrijgen van kennis over de gewoonten van hun klanten zodat ze hen meer gepersonaliseerde oplossingen kunnen bieden; het geven van zinvoller advies over beleggingen; het geven van advies op basis van waar klanten al in hebben geïnvesteerd; en het verbeteren van klantrelaties door effectieve marketingcampagnes.

Voorbeelden van hoe banken en financiële instellingen analyses gebruiken om de vraagzijde van de vergelijking te beheren.

A. Gepersonaliseerde marketing

Voor financiële instellingen is de grootste uitdaging het managen van de vraagzijde van de vergelijking. Door zich te concentreren op hun meest winstgevende klanten, kunnen banken winst halen uit een systeem dat hen toegang geeft tot een klant die ze anders misschien niet hadden gehad. Om dit te bereiken, moeten banken weten wie hun meest winstgevende klanten zijn. Dit is waar analyse in het spel komt.

Tegenwoordig zullen banken verschillende gegevensbronnen gebruiken om te bepalen op wie ze zich moeten richten met marketingberichten en aanbiedingen.

B. Voorspelling van levenslange waarde

Customer Lifetime Value (CLV) is een term die wordt gebruikt om de hoeveelheid geld te beschrijven die een klant in de loop van zijn leven waarschijnlijk bij een bank zal uitgeven. Dit is anders dan de traditionele kijk op merkwaarde, die verwijst naar hoeveel een klant bereid is te betalen voor een product of dienst.

Om ervoor te zorgen dat banken en financiële instellingen hun bedrijfsmodellen kunnen optimaliseren, moeten ze rekening houden met beide maatstaven voor klantwaarde. Traditionele analyses hebben de neiging zich op het eerste te concentreren en het laatste te negeren, wat een aanzienlijke impact kan hebben op de inkomsten. En het is niet verwonderlijk dat CLV-voorspelling een van de belangrijkste hulpmiddelen is geworden om de behoeften en wensen van klanten te begrijpen.

c. Aanbevelingsmotoren

Banken en financiële instellingen kijken niet alleen naar hoe hun huidige klanten de producten gebruiken die ze aanbieden; ze zijn ook gericht op het aantrekken van nieuwe klanten.

Als het gaat om het beheren van de vraagzijde van de vergelijking, gebruiken banken en financiële instellingen analyses om voorspellende modellen te ontwikkelen die rekening houden met individuele klantkenmerken. Zoals een kredietscore, inkomensniveau, enz., en zaken als locatie, die kunnen worden gebruikt om gedragspatronen van consumenten te evalueren. De modellen geven inzicht in hoe verschillende segmenten van de bevolking zich gedragen, waardoor producten en diensten meer kunnen worden gepersonaliseerd.

De sleutel hier is dat al deze acties worden uitgevoerd zonder de ervaring van uw klanten met uw merk te verstoren. Dus in plaats van alleen na te denken over hoe je mensen zover krijgt dat ze bij je kopen, waarom denk je niet na over hoe je mensen zo ver krijgt dat ze loyaal blijven?

Een casestudy: hoe City Union Bank datawetenschap gebruikte

City Union Bank is een van de oudste banken in India met een geschiedenis van meer dan 100 jaar en biedt een breed scala aan bankdiensten, deposito’s, leningen, spaar-/zichtrekeningen, wilde een intelligente technologische oplossing om de huidige acceptatiebenadering voor hun goud te transformeren leningen.

Het doel van de bank was om de afhankelijkheid van handmatige acceptatie van goudleningen te verminderen en een wetenschappelijke aanpak te implementeren om de nauwkeurigheid van de risicobeoordeling te verbeteren met diepere inzichten voor hun bestaande en nieuwe potentiële leners.

Bekijk de onderstaande video, waarin onze klant Padmanaban T A, Hoofd Digital Banking bij City Union Bank, uitlegt hoe Zuci Systems hielp de afhankelijkheid van handmatige acceptatie van goudleningen te verminderen en een wetenschappelijke aanpak implementeerde om de nauwkeurigheid van de risicobeoordeling te verbeteren met diepere inzichten voor hun bestaande en nieuwe potentiële leners.

Laatste gedachten

Data-analyse is nu een belangrijk onderdeel voor het succesvol runnen van financiële instellingen. Het consolideert alle gegevens en rapporten in een kleine hoeveelheid gegevens. Als je al je gegevens hebt, kun je er gemakkelijk conclusies uit trekken.

De vraag gaat niet zozeer over waarom uw bedrijf data-analyse zou moeten gebruiken, maar meer over hoe u door de opties navigeert en kiest wat voor u geschikt is.

Begin vandaag nog met het bouwen van een datagedreven organisatie, zodat u beter kunt voldoen aan de eisen van de klant.

De diensten van Zuci op het gebied van datawetenschap en -analyse helpen trends en statistieken te ontdekken die verloren gaan in de massa informatie, zodat u betere zakelijke beslissingen kunt nemen. Plan een gesprek van 30 minuten met onze data-engineers om uw dataproblemen te identificeren en op te lossen en een datagestuurde financiële instelling te worden. Meld je aan en ontvang gratis je op maat gemaakte stappenplan.

Verwante berichten

Verwante berichten